Financez la construction de 5 centrales photovoltaïques en France

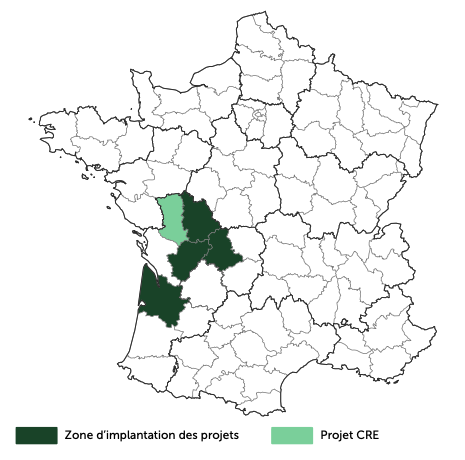

Le projet Barconnière Solaire, développé par le Groupement Barconnière, consiste à financer les coûts de construction d’un portefeuille photovoltaïque, situé en France. Ce portefeuille contribuera à la transition énergétique et au déploiement des énergies renouvelables sur le territoire.

Le Groupement Barconnière cherche à lever 3.500.000 €, qui pourront être répartis en deux tranches. Les fonds levés seront directement alloués à la construction des projets.

The offer

Objectif

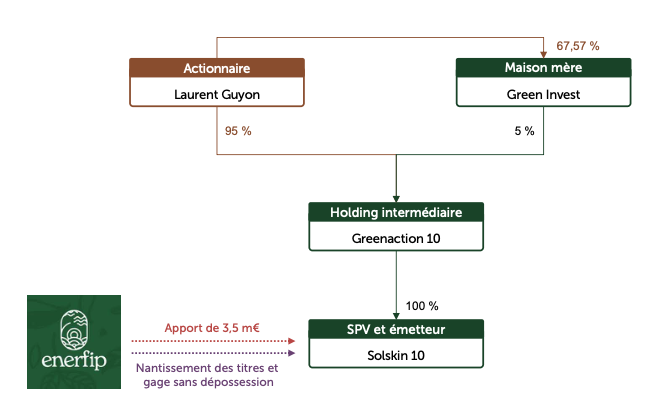

Le Groupement Barconnière par l’intermédiaire de sa société de projet Solskin 10 souhaite émettre des obligations simples pour un montant total de 3.500.000 €. Ce financement bridge est une première tranche sur un maximum possible de 2 tranches.

Utilisation des fonds

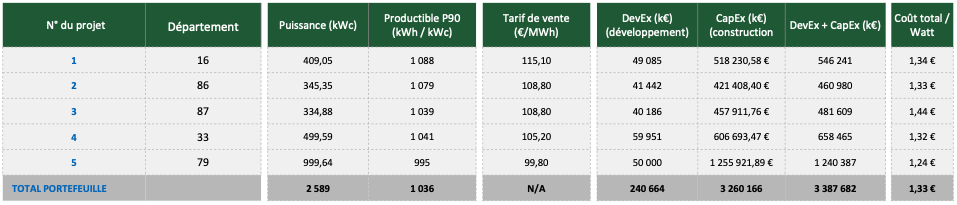

Les fonds serviront à financer la construction d’un portefeuille photovoltaïque de 5 projets solaire prêt à construire. Ils couvriront les coûts de construction (CAPEX).

Remboursement

Les obligations seront remboursées au bout de deux ans, par un refinancement bancaire et la mise en place d’une dette mezzanine sur la holding du groupement.

Suretés

Enerfip a obtenu pour sa base d’investisseurs un nantissement de 100 % des titres de la société émettrice Solskin 10 et un gage sans dépossession sur les onduleurs et modules photovoltaïques des projets.

Specifications

Investment phases

- Investment open to everyone

End of project financing

The closing date for contributions may be extended at the request of the project owner.

The return on your investment will be calculated from the date the subscription certificates are generated, i.e. once all the funds have been received and the legal documentation has been signed by the project owner.

Resources

Simulator

Investment simulation

Barconnière Solaire - Obligation 7.5%/year over 2 years

Simulation - Rate : 7.5% / year on 2 ans

Initial investment:

€5,000

Repayments and interest:

€5,750

In 2 transfers

| Date | Interest* | Capital | Amount |

| 30/11/2026 | €375 | €0 | €375 |

| 30/11/2027 | €375 | €5,000 | €5,375 |

| Total | €750 | €5,000 | €5,750 |

*Gross interest before tax, including all fees (view taxation) The result presented is not a forecast of the future performance of your investments. It is only intended to illustrate the mechanics of your investment over the investment period. The evolution of the value of your investment may vary from what is shown, either increasing or decreasing. | |||

The project

Le Groupement Barconnière, acteur français reconnu dans la construction métallique et les solutions photovoltaïques, souhaite lancer la construction de 5 centrales photovoltaïques.

La société a fait appel à Enerfip pour la mise en place d’un financement de type bridge afin de financer la construction de cinq centrales photovoltaïques, toutes situées en France et totalisant 2,6 MWc.

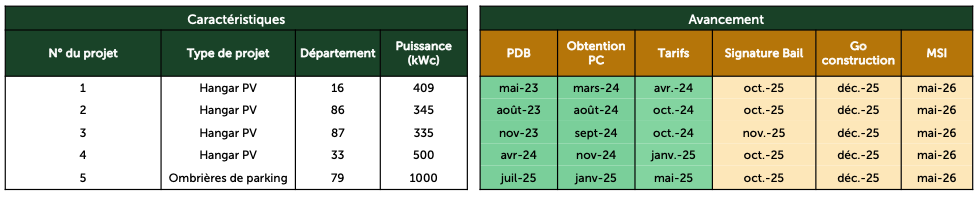

L’ensemble de ce portefeuille de projet est déjà prêt à construire, avec des tarifs d’achat et un foncier sécurisés. Cette opération permettra au groupement d’accélérer le déploiement de son portefeuille solaire tout en impliquant les citoyens dans la transition énergétique. Le remboursement interviendra à maturité, après la mise en place d’une dette bancaire.

Project owners

Le Groupement Barconnière est un acteur français majeur de la construction durable et de la transition énergétique. Fort de plus de cinquante ans d’expérience dans la charpente métallique et les bâtiments industriels, le groupe a su évoluer vers un modèle intégré alliant bâtiment, rénovation et production d’énergie solaire.

Réunissant quatre entreprises complémentaires — Barconnière, Eternasol, Sun Étanche et Sun Environnement — le Groupement agit en tant que contractant général, capable de concevoir, construire, rénover et équiper des bâtiments producteurs d’énergie sur l’ensemble du territoire.

Cette organisation unique permet au groupe d’offrir à ses clients une solution globale et maîtrisée, de la conception à la mise en service, avec un interlocuteur unique et une qualité d’exécution reconnue.

Engagé dans une démarche responsable, le Groupement Barconnière est membre de la Communauté du Coq Vert et s’appuie sur des bilans carbone dynamiques, des matériaux bas carbone et des installations photovoltaïques sur ses propres sites pour assurer son autonomie énergétique.

Avec plus de 120 collaborateurs et des agences réparties à Nontron, Bordeaux, Toulouse et Tours, le groupe déploie des projets sur tout le territoire français. En combinant savoir-faire industriel, innovation et engagement environnemental, le Groupement Barconnière s’impose aujourd’hui comme un partenaire clé du bâtiment durable et des énergies renouvelables.

Our analysis

A word from the analyst

Nous vous invitons à consulter la matrice des risques détaillée présente dans le document “Notre Analyse”

Risk overview

Construction risks

Risk of construction delays or failure to complete the work

Mitigation methods

Le groupement Barconnière comprend près de 150 salariés, et une équipe dirigeante expérimentée. La société a par ailleurs près de 6,2 MWc en fin de construction et près de 11,9 MWc en cours d’acquisition. Le groupement des deux EPC au sein du même conglomérat permet un contrôle accru des dépenses, et donc une maîtrise optimale des CAPEX.

Development risk

Risk relating to authorizations issued to the company and land, and third-party appeals against authorizations issued.

Mitigation methods

Le risque de développement est inexistant dans la mesure où le portefeuille est arrivé au stade RTB, signifiant que toutes les étapes de développement ont été terminées avec succès. Le risque lié au transfert des autorisations est quant à lui encadré et contrôlé par la documentation juridique qui prévoit un engagement de la part du sponsor à transférer tous les droits des projets sous la SPV Solskin 10 dans les trois mois suivant la levée de fonds. Le Groupement Barconnière bénéficie par ailleurs d’une lettre d’intention de la part d’Orkane, s’engageant à transférer les droits des projets à l’acheteur, qui a notamment déjà réglé les frais de développement de près de 250 k€. Le transfert total des droits devrait intervenir au closing de l’opération, notamment encadré par une clause de la documentation juridique engageant le sponsor à procéder au transfert dans les 3 mois suivants la levée de fonds.

Refinancing risk

Credit risk related to the company's ability to refinance and meet its debt obligations.

Mitigation methods

La société prévoit le remboursement des obligations par de nouvelles dettes apportés sur la société holding, sous la forme d’une mezzanine. La société prévoit la mise en service des 5 centrales du portefeuille au cours du premier semestre 2026. En suivant les hypothèses du business plan, un DSCR moyen de 1,18x devrait être dégager grâce aux revenus des projets. Une fois les centrales en service, la société ne devrait donc pas rencontrer de difficultés à obtenir un nouveau financement participatif et par la suite, une nouvelle dette senior qui permettra le remboursement d’Enerfip. Dans le cas où le sponsor ne parvient pas à refinancer les obligations, Enerfip pourrait faire usage de ses sûretés.

Investing in this participatory financing project involves risks, including the risk of total or partial loss of the capital invested. Your investment is not covered by the deposit guarantee schemes established in accordance with directive 2014/49/EU of the European Parliament and of the Council. Your investment is also not covered by the investor compensation schemes established in accordance with Directive 97/9/EC of the European Parliament and of the Council. Return on investment is not guaranteed. This is not a savings product, and we recommend that you not to invest more than 10% of your net assets in participatory finance projects. You may not be able to sell the investment instruments when you wish. If you are able to sell them, however, you may incur losses.